周期型行業全盤否定 誰是股市“新金花”?

弱市中不乏強者。

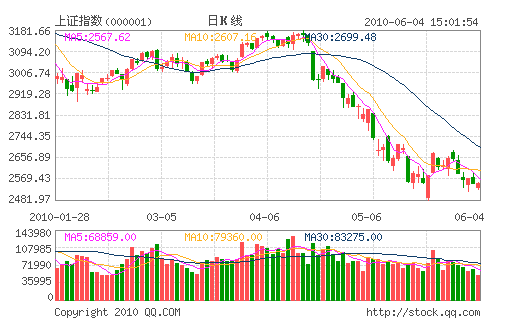

4月中旬以來的A股暴跌中,有那么一群個股卻在逆勢上揚,創出新高甚至漲幅翻倍。為何它們獨獲機構搶籌的寵愛?細尋其中奧秘,敏銳的資金們把握住了今年最紅的 “結構化”行情。

在又一次經濟結構轉型的關鍵時期,當年周期行業的“五朵金花”全部敗陣,新興產業+大消費成為新寵。

新的價值發現仍在醞釀。在今年股價創出新高的股票中,多數為中小盤個股,在大量資金圍堵下,它們又能否走出“強者恒強”的獨立行情?

屹立于大跌

Wind數據顯示,不包括復牌或借殼個股,今年以來有7只股票漲幅超過了80%,其中德賽電池和東方園林漲幅超過了100%。

今年以來漲幅前十的股票分別為:德賽電池、東方園林、國電南瑞、廣晟有色、魚躍醫療、煙臺冰輪、信立泰、廣匯股份、長春高新及冠豪高新,漲幅均超過70%。

可以發現,這些個股集中于新能源、智能電網、醫藥、區域經濟、低碳環保、受政策利好刺激等行業或主題中,且均為中小盤個股。

從行業橫向比較看,Wind數據顯示,申銀萬國醫藥生物、電子元器件行業指數今年以來依然飄紅,分別上漲9.54%和3.63%,而跌幅最深的則是黑色金屬、房地產、化工、采掘、交運設備及金融服務板塊。

截至5月底,不包括今年上市的新股和次新股,共有超過50只個股創下了年內新高,傳統周期行業中除個別重組或收益政策利好個股外幾乎絕跡。

國都證券分析師張翔表示,這些股票走出獨立行情主要有兩個原因,一是,資金鏈上有保證,雖然在流動性緊縮的大背景下缺乏資金推動大盤藍籌股的上漲,但市場集中火力中小盤個股不乏資金推動;二是,這些個股本身與今年宏觀經濟的結構調整相順應,在沒有大行情的市場中,容易得到資金的共識。

在漲幅居前的個股中,雖然流通盤均相對較小,但幾乎都能看到機構的身影。

例如,東方園林在今年一季度被易方達、上投摩根、富國、中郵、興業、廣發等多個基金公司搶籌,國電南瑞被嘉實系基金重倉,泰達宏利系基金一季度集體進駐魚躍醫療,而匯添富及匯豐晉信基金則從去年底集體買入煙臺冰輪,廣匯股份的上漲背后則是華夏系基金。

尤其是新能源電池龍頭股德賽電池4月份后幾近翻番的走勢正是機構資金的杰作。4月19日,其買入前五名席位中,四個為機構席位,合計買入超過7700萬元,約為454萬股,已超過了一季度德賽電池的第二大流通股東持股,當日德賽電池漲停。4月22日、5月6日的交易信息顯示,繼續有機構席位大單買入。

北京和深圳兩位私募基金經理透露,4月19日漲停時正是王亞偉領軍的華夏基金買入德賽電池,而此前,這一股票的玩家幾乎都是大戶和私募。

縱觀這些個股,其中多數的前十大流通股股東名單中,2009年三季度前還少見機構身影,現在卻成為機構大資金搶籌的對象。

大成基金股票投資部總監楊建華直言,“成長性”是今年的主題,而成長股又是稀缺的,去年底以來大成基金布局了較多看好的中小盤股,其中一些都買到了流通股的前幾名,很多股票都值得長期持有。

在今年167只IPO的股票中,主板上市股票屈指可數,僅13只,其余全部集中在中小盤板和創業板發行。但是今年一季度,打新成為許多債券基金甚至股票基金的必選動作,在機構熱捧下,這些中小盤個股個個高價發行,新股發行市盈率平均值超過44.51倍。

“價值”更替的年代

如果說對今年大盤的判斷多數基金和券商集體失誤,普遍預期的“前高”行情還未演繹便草草收場,但對“結構型”行情的判斷多數準確,在經濟結構調整階段出現絕對的牛市和熊市的可能性都不大,把握結構型行情的機會顯得尤其重要。

華商基金產業升級股票型基金擬任基金經理胡宇權指出,目前的“結構型”行情其實是對宏觀經濟結構轉型的預演,國內未來經濟的增長點在于結構調整和產業升級,這些預期在資本市場已經表現出來了,而未來受益于此的股票市值依然可能較快增長。

“目前的結構型行情可能將延續下去,周期行業到下半年都難以好轉,大盤股的估值重心仍將下移。”張翔稱。

根據Wind統計,目前A股銀行股的加權平均市盈率為9倍,處于1996年以來的最低位,低于次貸危機發生后市場最悲觀時的水平。A股銀行股加權平均PB為1.86倍,為1996年以來次低位,略高于2008年最悲觀時的1.85倍。

對于銀行、地產等行業,已非底部是否到來的問題,而是正如張翔所言,這些行業正面臨重估。

許多私募基金年初即表示“一股不碰”,胡宇權也透露將要建倉的新基金近期也不會配置銀行股。目前,市場普遍認為,周期行業或將在三季度隨著政策調控的放緩而迎來超跌反彈,但一段時間以來,反彈即賣出則是許多基金經理對待周期類股票的態度。

許多人還記得2003年時股市的“五朵金花”,在當時的經濟快速增長中,鋼鐵、汽車、石化、能源電力及金融等周期行業保持著較高的景氣度,2005年,銀行、地產、石油化工、有色金屬、航天軍工又被稱為“新五朵金花”,在證券投資基金的較早一輪價值發現行情,這些“金花”引出的價值投資理念成就了許多目前大市值的藍籌股。

但新的趨勢已經體現出來,許多基金經理不約而同地認為,目前的大市值股票一段時間內已經遇到了天花板,正是到了從小股票中挖掘能夠成長為新的大市值股票的新階段。新興產業、消費升級、受益于政策刺激等行業和板塊被普遍看好。

但另一個事實是,今年以來,機構操作多以短線波段為主,建信基金一位基金經理直言,沒有人愿意看長期,也看不了長期,投資策略只能一個季度一談。這些也透露了機構目前的心態:對于經濟狀況,他們并沒有太多信心。

中信證券分析指出,目前市場弱市震蕩格局背后透露的是對我國經濟轉型能否成功,未來經濟的主要增長動力來自哪里的深層擔憂。

一些基金公司順勢而為,華商基金推出“產業升級”概念的華商產業升級股票基金,大成核心雙動力基金成為市場上率先明確將創業板公司列為投資對象的基金。

但是,以上述目前漲幅翻倍個股為代表的中小盤股票,已經體現出資金容納能力的限制,如一些評論所言,許多股票的估值只能稱為“市夢率”。

好股票沒有好的價格也不一定要買。不過大成基金楊建華認為,正是由于成長股的稀缺性,一些中小盤個股的高估值可以容忍,他回憶,當年買入貴州茅臺和蘇寧電器時,其估值也沒有在40倍之下的,估值會隨著市值的擴大而正常化。