地方食鹽壟斷者樣本:云南鹽化變身現(xiàn)金奶牛

云南鹽化股份有限公司是國內(nèi)率先實施食鹽產(chǎn)銷一體化的省級鹽業(yè)公司。壟斷產(chǎn)生了最大效率,但同時公眾無法獲取其中的益處,得到的卻是連年“被上漲”的食鹽零售價。2003年至2009年,云南鹽化食鹽產(chǎn)品綜合平均售價上漲約40%。

2009年,云南鹽化食鹽業(yè)務以35.89%的收入比重,貢獻了98.52%的業(yè)務毛利潤,成為該公司的“現(xiàn)金奶牛”。

食鹽產(chǎn)銷價格人為地拉大,是導致私鹽泛濫的元兇。CFP 資料

云南鹽化股份有限公司(以下簡稱:云南鹽化,002053.SZ)是目前國內(nèi)惟一一家上市的省級鹽業(yè)公司,其主營業(yè)務的利潤來源于食鹽專營,而其經(jīng)營規(guī)模的擴大則依賴于鹽化工業(yè)務的擴張。

一方面,云南鹽化上市近五年來,食鹽專營業(yè)務累計提供了約15億元的毛利潤,為其進入鹽化工行業(yè)提供穩(wěn)定的現(xiàn)金流,同時也彌補了其化工業(yè)務在今年上半年出現(xiàn)的虧損;另一方面,食鹽專營提倡的“以近補遠”卻未在云南省實現(xiàn),該省仍有一個地級市近年來連續(xù)出現(xiàn)較多碘鹽不達標的縣。

食鹽是國家規(guī)定的專營產(chǎn)品,實行區(qū)域?qū)I,利潤空間大,產(chǎn)品完全同質(zhì)化,需求彈性小,消費量穩(wěn)定,隨人口增長而增長。在全國省級鹽業(yè)公司里,云南鹽化和江蘇鹽業(yè)是國內(nèi)率先實施食鹽產(chǎn)銷一體化的企業(yè)。壟斷組織產(chǎn)生了最大效率,但同時公眾無法獲取其中的益處,得到的卻是連年“被上漲”的食鹽零售價。

食鹽化身“現(xiàn)金奶牛”

云南鹽化年報顯示,2006年至2009年,其食鹽業(yè)務以35.24%的主營業(yè)務收入比重,貢獻了84.92%的主營業(yè)務毛利潤。其中,2009年食鹽業(yè)務以35.87%的主營收入比重,貢獻了98.60%的主營業(yè)務毛利潤。但是,其主營業(yè)務利潤卻停滯不前。

云南鹽化作為云南省惟一食鹽生產(chǎn)和銷售許可企業(yè),具有多年從事食鹽經(jīng)營的從業(yè)經(jīng)驗,擁有云南省96%的鹽礦資源,在云南省設立了4個食鹽生產(chǎn)基地和遍布全省的16個銷售分公司、25個碘鹽配送中心,形成了產(chǎn)銷一體化的經(jīng)營體系。

食鹽專營業(yè)務的“現(xiàn)金奶牛”之稱,來自于其2006年上市以來,其主營業(yè)務利潤對食鹽專營的依賴度。

“現(xiàn)金奶牛”業(yè)務(Cash cows,指低增長、高市場份額)是制定公司層戰(zhàn)略方法波士頓矩陣的一個術(shù)語,意指處在該領域中的產(chǎn)品產(chǎn)生大量的現(xiàn)金,但未來的增長前景是有限的。由于市場已經(jīng)成熟,企業(yè)不必大量投資來擴展市場規(guī)模,同時作為市場中的領導者,該業(yè)務享有規(guī)模經(jīng)濟和高邊際利潤的優(yōu)勢,因而給企業(yè)帶來大量現(xiàn)金流。企業(yè)往往用“現(xiàn)金奶牛”業(yè)務來支付賬款并支持其他需大量現(xiàn)金的業(yè)務。

2006年至2009年,食鹽專營業(yè)務為云南鹽化累計提供了12.11億元的營業(yè)利潤,而4年主營業(yè)務利潤總額為14.26億元,前者占比84.92%。

云南鹽化前身為云南省鹽業(yè)總公司。2002年7月,為加快國企改革和行業(yè)整合的步伐,提升鹽業(yè)經(jīng)濟的整體效益和市場競爭力,云南省鹽業(yè)采取了優(yōu)勢資產(chǎn)集中重組的方式進行了剝離式改革,云南輕紡集團將原云南省鹽業(yè)總公司的主業(yè)資產(chǎn)剝離后作為出資,聯(lián)合中國鹽業(yè)總公司等公司發(fā)起設立的股份有限公司,負責云南省食鹽專營工作。

當年,云南省鹽務管理局采取政企分開的方式單獨設立,承擔云南省的食鹽專營管理職能(該省鹽務局于2006年10月劃轉(zhuǎn)云南省經(jīng)濟委員會)。

2003年6月,云南輕紡集團整體劃入云天化集團,云天化集團成為云南鹽化的實際控制人。2006年6月,云南鹽化在深交所首次公開發(fā)行7000萬股A股股票,發(fā)行價7.30元。

云南鹽化上市的目標是募集資金進軍鹽化工行業(yè),實現(xiàn)產(chǎn)業(yè)鏈的延伸戰(zhàn)略。該戰(zhàn)略改變了其業(yè)務規(guī)模,但是未改變其依賴食鹽專營業(yè)務的利潤結(jié)構(gòu)。

年報顯示,上市后云南鹽業(yè)的主營業(yè)務收入較2005年翻番,但是主營業(yè)務利潤卻停滯不前。

一方面,云南鹽化的主營業(yè)務收入由2005年的7.26億元,增至2009年的14.46億元,最高峰出現(xiàn)在2007年,一度達到15.55億元。

另一方面,上市后的四年里,有兩年的主營業(yè)務利潤低于2005年水平。2005年的主營業(yè)務利潤為3.385億元,而2008年和2009年分別為3.22億元和3.379億元,超過2005年的是2006年度、2007年度,當時主營業(yè)務利潤分別達到3.54億元、4.12億元。

與此同時,云南鹽化主營業(yè)務利潤對食鹽專營的依賴度,不降反升。年報顯示,2006年至2009年,其食鹽業(yè)務以35.24%的主營業(yè)務收入比重,貢獻了84.92%的主營業(yè)務毛利潤。其中,2009年食鹽業(yè)務以35.87%的主營收入比重,貢獻了98.60%的主營業(yè)務毛利潤。

在省級鹽業(yè)公司中并非獨此一家。與云南鹽化一樣實現(xiàn)產(chǎn)銷一體化、同時進軍鹽化工業(yè)務的江蘇鹽業(yè),自2006年至2009年前三季度,食鹽專營業(yè)務以48.01%的主營業(yè)務收入占比,提供了72.70%的主營業(yè)務毛利潤。其中,2009年前三季度的食鹽業(yè)務以36.76%的主營業(yè)務收入占比,提供了高達75.02%的主營業(yè)務毛利潤。

擴張鹽化工

2006年至今,云南鹽化每年的化工業(yè)務收入占其主營業(yè)務收入60%左右,但是該業(yè)務毛利率卻在市場競爭中,由2006年的12.68%一路下滑至2010年上半年末的-1.39%。

據(jù)稱,中國現(xiàn)行的食鹽專營體制實際上是地方專營,市場區(qū)域被人為分割。食鹽批發(fā)企業(yè)在其市場區(qū)域內(nèi)處于壟斷經(jīng)營地位,無競爭可言,基本屬于“坐商”。

食鹽專營政策對云南鹽化是把雙刃劍,一方面提供了超額利潤空間,但也限制了省級鹽業(yè)企業(yè)向省外擴張食鹽市場。

于是,其一方面設法通過發(fā)展鹽化工產(chǎn)業(yè),進行市場化的規(guī)模擴張,但另一方面卻面臨周邊省份的競爭,以及生產(chǎn)成本高企的壓力。

2006年至今,云南鹽化每年的化工收入占其主營業(yè)務收入60%左右,但是該業(yè)務毛利率卻在市場競爭中,由12.68%一路下滑至2010年上半年末的-1.39%。

年報顯示,云南鹽化的工業(yè)鹽產(chǎn)品目前的競爭對手主要來自四川、重慶和湖南的一些大型制鹽企業(yè);燒堿產(chǎn)品目前主要面臨四川、貴州以及省內(nèi)一些氯堿企業(yè)的競爭;PVC產(chǎn)品面臨來自國內(nèi)和國際兩方面的競爭。由于近年來國內(nèi)氯堿行業(yè)和制鹽行業(yè)產(chǎn)能的快速增長,公司正面臨日趨激烈的市場競爭格局。

該公司還稱,“原材燃料、電力價格上漲及運價上漲導致成本費用上升;近年國內(nèi)鹽和鹽化工產(chǎn)能增長過快,PVC、工業(yè)鹽價格一直在低位徘徊,市場競爭激烈。”

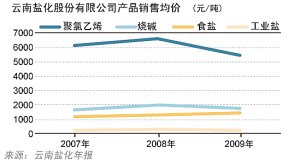

年報數(shù)據(jù)顯示,受食鹽專營政策保護,云南鹽化食鹽平均銷售價格連漲六年,而其處于激烈市場競爭中的工業(yè)鹽業(yè)務、聚氯乙烯業(yè)務的銷售均價在上述六年間,處于非跌即漲的情形。

2009年該公司工業(yè)鹽銷售均價較2003年時還低9.76%;聚氯乙烯銷售均價較2003年時則低1.23%;另一主營業(yè)務燒堿的銷售均價在2004至2008年連漲五年,從1169元/噸漲至1989.39元/噸,累計漲幅達到70.18%,但在2009年因金融危機影響,均價下跌10.25%。

壟斷利潤之路

自2002年開始,云南鹽化通過產(chǎn)銷一體化,減少外購自銷,實現(xiàn)食鹽專營的超額利潤;并通過食鹽計劃向本公司企業(yè)傾斜,迅速實現(xiàn)了食鹽市場的壟斷。

云南鹽化董事長楊建東在2006年上市路演時介紹,云南鹽化是全國第一家實現(xiàn)食鹽產(chǎn)銷一體化的企業(yè),憑借產(chǎn)銷一體化的優(yōu)勢,公司獲得了銷售環(huán)節(jié)的超額利潤,實現(xiàn)了對云南市場的絕對壟斷。

在食鹽專營政策下,中國食鹽專營的生產(chǎn)經(jīng)營體系由中國鹽業(yè)總公司和各省、地(市)、縣鹽業(yè)公司構(gòu)成,省級鹽業(yè)公司是各省批發(fā)專營的主體。

云南鹽化招股說明書稱,作為云南省惟一的食鹽批發(fā)專營主體,以及率先實現(xiàn)食鹽產(chǎn)銷一體化的企業(yè),食鹽業(yè)務是云南鹽化的核心業(yè)務,保障了穩(wěn)定的現(xiàn)金流和利潤。

在此之前,中國的食用鹽管理一直采用食鹽生產(chǎn)、銷售相分離的模式,即鹽礦將生產(chǎn)的食鹽銷售給食鹽銷售企業(yè),再由食鹽銷售企業(yè)分銷給各地的零售商。

據(jù)了解,自2002年開始,云南鹽化通過產(chǎn)銷一體化,減少外購自銷,實現(xiàn)食鹽專營的超額利潤;并通過食鹽計劃向本公司企業(yè)傾斜,迅速實現(xiàn)了食鹽市場的壟斷。

據(jù)稱,所謂“產(chǎn)銷一體化”,是指一家鹽業(yè)企業(yè)既在上游控制鹽資源,又在下游控制銷售渠道的情況。一方面,鹽業(yè)批發(fā)企業(yè),通過控制鹽資源,實現(xiàn)后向一體化;另一方面,同時通過發(fā)展連鎖經(jīng)營,開拓零售市場,實現(xiàn)前向一體化。

云南鹽化稱,“產(chǎn)銷一體化使公司能有效地控制從生產(chǎn)到銷售的各個環(huán)節(jié),避免了食鹽經(jīng)營中的盲目性和隨意性,也消除了鹽業(yè)系統(tǒng)長期固有的產(chǎn)銷矛盾。同時公司食鹽營銷網(wǎng)絡遍布全省,并日臻完善,食鹽的銷售及配送效率正逐步提高。”

其招股說明書顯示,因食鹽自產(chǎn)自銷與外購自銷仍存在利潤的明顯差別,云南鹽化進行產(chǎn)銷一體化得到了超額利潤。2003年至2005年,云南鹽化食鹽自產(chǎn)自銷毛利率高出外購自銷的毛利率分別達到4.44%、4.24%和20.68%。隨著食鹽外購自銷的減少,其食鹽業(yè)務毛利率由2003年的64.67%,升至2005年的69.76%。

招股說明書還顯示,云南鹽化的食鹽業(yè)務因“在云南省內(nèi)具有專營優(yōu)勢”,2003年至2005年在云南省食鹽市場占有率分別達89.3%、96.4%、97.32%,一路上升至省內(nèi)市場壟斷水平。

時任云南鹽化副董事長兼總經(jīng)理的張華,在2006年上市路演時就核心競爭力如是稱,“食鹽的產(chǎn)銷壟斷地位使公司擁有穩(wěn)定的收入和利潤來源,保持公司良好的現(xiàn)金流;實現(xiàn)資源區(qū)域壟斷使公司享受穩(wěn)定的利潤并獲得可持續(xù)發(fā)展能力;食鹽產(chǎn)銷一體化的經(jīng)營模式確保了公司獲得食鹽銷售環(huán)節(jié)的超額利潤。”

楊建東在上述場合認為,公司目前的絕對優(yōu)勢在于擁有食鹽專營權(quán),在此基礎上擁有對鹽礦資源的壟斷。如果國家取消專營權(quán)制度,對公司的影響很大。但是從行業(yè)了解到,這種專營權(quán)制度在五年之內(nèi)取消的可能性很小。

云南鹽化的招股說明書中表示,“我國對食用鹽實行專營政策,發(fā)行人食鹽產(chǎn)品的價格和市場份額比較穩(wěn)定,有利于發(fā)行人獲得穩(wěn)定的利潤。如果將來我國食鹽專營政策發(fā)生變化,發(fā)行人食鹽業(yè)務將面臨因政策變化而導致市場競爭的風險。”

劉建平 制圖

6年食鹽售價上漲40%

在2006年上市后,云南鹽化食鹽產(chǎn)品綜合平均售價增速呈現(xiàn)擴大趨勢。其中,2007年同比上漲9.79%,2008年同比上漲11.34%,2009年同比上漲10.93%。

云南鹽化招股說明書在對其業(yè)務劣勢的說明中認為,構(gòu)成目前公司主要利潤來源的食鹽業(yè)務,其市場需求比較穩(wěn)定,但增長緩慢。

不過,盡管云南省內(nèi)食鹽市場增長緩慢,但并未影響其食鹽業(yè)務收入的增長。其奧秘就是主導食鹽售價上漲,可有效擴大食鹽的收入。

在云南省境內(nèi)惟一合法經(jīng)營的食鹽產(chǎn)品,就是云南鹽化生產(chǎn)的“白象牌”食鹽。

招股說明書和年報數(shù)據(jù)顯示,云南鹽化的食鹽綜合均價在6年內(nèi)上漲40%,食鹽業(yè)務的收入從2003年的3億元增至2009年的5.2億元。其中,在上市之后,在市場化業(yè)務因競爭力相對較弱,食鹽專營變成利潤穩(wěn)定器,云南省食鹽售價的上漲進一步明顯。

云南鹽化上市前,其食鹽產(chǎn)品綜合售價從2003年的1065元/噸漲至2005年的1099.19元/噸,漲幅為3.21%。

2006年上市后,其食鹽產(chǎn)品綜合平均售價為1100元/噸,持續(xù)上漲至2009年的1491.84元/噸,累計漲幅約36%。其價格增速在2006年公司上市后,呈現(xiàn)出擴大趨勢。其中,2007年同比上漲9.79%,2008年同比上漲11.34%,2009年同比上漲10.93%。

2010年上半年,云南鹽化在報告期內(nèi)的營業(yè)收入同比上升14.61%,主要是食鹽銷量增加,其中售價較高的500克紙塑裝食鹽產(chǎn)品銷售比重上升。云南鹽化的食鹽產(chǎn)品銷售價格同比上升4.28%。最新的2010年三季報顯示,云南鹽化的食鹽平均售價同比仍在上漲。

食鹽售價連年上漲,并非云南鹽化一家。江蘇鹽業(yè)的公開銷售收入和銷量數(shù)據(jù)顯示,該公司食鹽產(chǎn)品平均綜合售價從2005年的1487.10元/噸,漲至2009年前三季度的1961.30元/噸,漲幅為31%。

漲價的理由

云南鹽化食鹽售價上漲的原因,經(jīng)歷了從銜接全國和周邊省份食鹽價格,到環(huán)保換包裝的過程。

鹽業(yè)人士表示,食鹽政府定價中“國務院規(guī)定出廠價,而各級政府制定食鹽零售價格”的制度性漏洞已被利用。而鹽業(yè)公司均為國有企業(yè),便于獲得地方政府的支持,設法提高零售價格。

根據(jù)《食鹽價格管理辦法》,食鹽價格實行政府定價,但國務院價格主管部門負責制定或調(diào)整食鹽的出廠價格、批發(fā)價格;省、自治區(qū)、直轄市價格主管部門制定或調(diào)整食鹽零售價格和小包裝費用標準。

在出廠價未改的情況下,近年來云南鹽化食鹽售價上漲的原因,經(jīng)歷了從銜接全國和周邊省份食鹽價格,到環(huán)保換包裝的過程。

其招股說明書稱,2003年至2005年食鹽銷售均價上漲的主要原因是,公司從2002年7月1日起開始執(zhí)行《云南省計委關于調(diào)整我省塑/塑復合袋小包裝食用鹽價格的通知》,提高了小包裝食鹽的批發(fā)價格。提價的主要原因是為了實現(xiàn)可持續(xù)消除碘缺乏病的目標,增強云南食鹽產(chǎn)業(yè)整體競爭力,規(guī)范食鹽市場經(jīng)營秩序,同時銜接全國和周邊省份的食鹽價格。

上市后的2006年7月,云南鹽化發(fā)布公告稱,為滿足不同層次的消費需求,提高食鹽的保碘質(zhì)量和防偽水平,進一步適應環(huán)保需要,根據(jù)《云南省發(fā)展和改革委員會關于核定紙塑包裝食用鹽價格的通知》,公司于2006年新生產(chǎn)投放市場500克紙塑包裝食用鹽產(chǎn)品,產(chǎn)品試銷價為:批發(fā)價每噸2222元,零售價每袋1.3元;試銷期12個月。此后該價格得到通過。

上述每噸2222元的批發(fā)價,較2002年核準的500克塑復膜袋食鹽的批發(fā)價1709元/噸,上漲了30.01%。

近年來,云南鹽化公司年報顯示,食鹽產(chǎn)品綜合平均售價上升的主要原因,是售價較高的食鹽產(chǎn)品(500克紙塑裝)銷量較上年大幅增加。

對江蘇鹽業(yè)而言,通過食鹽新品種的更新,在一定程度上促進了食鹽的銷售增長。聯(lián)合資信出具的評級報告顯示,“為滿足不同消費層次的食鹽產(chǎn)品需求,江蘇鹽業(yè)積極推進食鹽產(chǎn)品的升級換代。2007年公司實現(xiàn)了320克小包裝食鹽及系列紙罐鹽的上市。食鹽新品種的更新在一定程度上促進了食鹽的銷售增長。”

碘鹽不合格的縣

在6年來云南鹽化利潤大增、食鹽價格上漲的背景下,云南省的昭通市出現(xiàn)了較多“食鹽計劃完成率、碘鹽覆蓋率、合格碘鹽食用率”連續(xù)三年不合格縣的怪象。

云南鹽化的食鹽業(yè)務壟斷利潤,應該補自身鹽化工業(yè)務虧損,還是應該補省內(nèi)碘鹽不達標的縣?

在6年來云南鹽化利潤大增、食鹽價格上漲的背景下,云南省的昭通市出現(xiàn)了較多“食鹽計劃完成率、碘鹽覆蓋率、合格碘鹽食用率”連續(xù)三年不合格縣的怪象。

昭通市是云南省的一個地級市,位于云南省東北部的云、貴、川三省結(jié)合部的山區(qū)。

2004年2月18日,昭通市人民政府與云天化集團簽訂協(xié)議,將昭通地區(qū)糖酒鹽業(yè)公司整體劃入云天化集團,并由云南鹽化股份有限公司成立昭通分公司。2004年2月28日,云南鹽化股份有限公司昭通分公司正式掛牌成立。

云南鹽化在2005年稱,昭通分公司成立以來,一步到位理順了與各縣食鹽代轉(zhuǎn)批單位的關系,同時建立了21個碘鹽配送站,通過公司直接配送供貨,減少中間環(huán)節(jié),提高服務質(zhì)量,保證合格碘鹽的有效供給,抵御假鹽的流通和傾銷。

2009年,昭通市市委常委、副市長何剛在該市鹽業(yè)市場專項整治工作會議上指出,2008年,云南省昭通市完成云南省下達的食鹽計劃的50.55%,在全省名列倒數(shù)第一。這意味著該市有198萬人即逾三分之一的人在吃私鹽。

由衛(wèi)生部出具的2006至2009年度全國碘鹽監(jiān)測報告顯示,2006年,云南省仍有5個縣的非碘鹽率大于10%,其中有三個縣屬于昭通市管轄。2007年,云南省非碘鹽率大于20%的縣有三個縣,均屬于昭通市。2008年,云南省共有20個縣的碘鹽食用率不合格。其中有3個縣位于昭通市轄區(qū)內(nèi)。2009年,合格碘鹽食用率較低的縣共有5個,其中4個在昭通市。

何剛在上述會議上表示,云南省“三率”的指標是食鹽計劃完成率100%、碘鹽覆蓋率95%、合格碘鹽食用率90%。從2007年底開始,該市“三率”指標大幅度下降。其原因主要是云南省內(nèi)非國家定點鹽業(yè)生產(chǎn)企業(yè)將大量的工業(yè)鹽銷售給制假售假者。昭通鹽業(yè)市場還嚴重影響到了相鄰的貴州畢節(jié)、威寧等地,貴州省鹽務局已多次以正式文件向云南省鹽務局提出抗議,還反映到國家相關部門。

壟斷利潤之辯

一制鹽企業(yè)人士認為,不斷上漲的食鹽價格,拉大了與低位徘徊的工業(yè)鹽價格之間的差距,增加了私鹽沖銷的利潤空間。一地市級鹽務局鹽政稽查人士表示,食鹽產(chǎn)銷價格人為地拉大,是導致私鹽泛濫的直接元兇。

某省級鹽業(yè)公司人士表示,在實際操作中,食鹽專營制度要求的“抽肥補瘦、以近補遠”措施一直以來未能真正落實,利潤才是鹽業(yè)公司的最終目標。

國務院副秘書長畢井泉曾在2002年就食鹽專營講話時稱,“實行計劃管理,要把合格碘鹽供應到邊遠地區(qū),使貧困邊遠地區(qū)的人民能吃到便宜的碘鹽,這就要以近補遠,統(tǒng)一配送,這樣中心城市發(fā)達地區(qū)的鹽價就會高一些,只有高一些,才可能供應邊遠地區(qū)較便宜的碘鹽,不然按完全成本的模式,送得越遠,價格就越高,那邊遠地區(qū)老百姓就吃不上碘鹽了。現(xiàn)在市場上有非碘鹽、計劃外的鹽,我們把它叫私鹽,因為有一定的價差,但私鹽販子絕對不會到邊遠貧困地區(qū)去賣,因為在那里賺不到多少錢。”

中國鹽業(yè)協(xié)會負責人在今年10月底舉行的全國鹽業(yè)2010年第二次產(chǎn)銷座談會上表示,食鹽專營企業(yè)用食鹽利潤補貼工業(yè)鹽業(yè)務,也許不是所有企業(yè)的作為,但肯定是在大部分企業(yè)中存在的。

一制鹽企業(yè)人士認為,不斷上漲的食鹽價格,拉大了與低位徘徊的工業(yè)鹽價格之間的差距,增加了私鹽沖銷的利潤空間。

一地市級鹽務局鹽政稽查人士表示,食鹽產(chǎn)銷價格人為地拉大,是導致私鹽泛濫的直接元兇。

早在1997年原國家計委發(fā)布的《關于整頓食鹽價格有關問題的通知》中就指出,食鹽與“非碘”私鹽過大的價差,從經(jīng)濟利益上刺激了“非碘”私鹽對食鹽市場的沖擊,尤其是影響了貧困地區(qū)群眾購買食用碘鹽。為促進食鹽的市場銷售,減輕“非碘”私鹽對食鹽市場低價傾銷的影響,必須對一些地方碘鹽中間環(huán)節(jié)加價過多、碘鹽零售價格過高等問題進行整頓。

云南省工信委副主任宋嘉林在2009年一次會議上也表示,造成該省2008年仍有20個縣“三率”未能達標的原因,就在于工業(yè)鹽和其他鹽流入了食用鹽市場,冒充食鹽銷售。

云南省工信委鹽務管理處處長宋雪梅在上述會議上分析假食鹽屢禁不止的原因時說,食鹽的批發(fā)價每噸為2200元,而制堿工業(yè)鹽每噸只需300元,其他鹽每噸大概也只要500元,巨大的利潤空間讓制假食鹽充斥市場。

何剛在前述會議上表示,鹽業(yè)管理體制還存在缺陷,影響了鹽業(yè)市場的管理。昭通市政府自組建經(jīng)委以來,把鹽業(yè)管理工作的行政職能明確在市經(jīng)委,但沒有設置專門的工作機構(gòu)、編制和工作經(jīng)費。現(xiàn)在的鹽業(yè)管理和執(zhí)法工作主要是委托鹽業(yè)公司開展,鹽業(yè)公司既是運動員又是裁判員,某種程度上不利于鹽業(yè)管理工作的有效開展。